ЭКОНОМ ОФШОР

Офшорные решения для малого и среднего бизнеса

Занимаемся офшорами свыше 20 лет

Над Tether нависла угроза

Данная информация взята из рассылки The Bleeding Edge от 16.11.2022

Со всем хаосом, вызванным в мире криптовалют из-за чистого мошенничества, совершенного Сэмом Бэнкманом-Фридом (также известным как SBF) и его командой, что привело к краху криптовалютной биржи FTX, для нас естественно задаться вопросом: что дальше?

Многие фонды венчурного капитала (VC), инвестировавшие в FTX, такие как Sequoia, SoftBank Vision Fund и другие, уже свели свои инвестиции к нулю.

Теперь мы знаем, что SBF украл не менее 10 миллиардов долларов клиентских средств, перевел их в свой личный крипто-хедж-фонд Alameda Research, а затем «потерял» деньги. В результате рухнула и компания Alameda Research.

Дело в том, что мы еще не знаем всех контрагентов. Но ситуация уже намного хуже, чем предполагалось на прошлой неделе. И чем больше мы узнаем, тем хуже становится.

Мы обязательно будем внимательно следить за этими событиями в ближайшие дни. Но сегодня я не могу не задаться вопросом, кто или что падет следующим. И я просто не могу не задаться вопросом о Tether (USDT), крупнейшей стабильной монете в долларах США в отрасли.

Tether является не только крупнейшей стабильной монетой в долларах США, но и третьей по величине криптовалютой в мире по рыночной капитализации. Это делает ее критически важным для отрасли.

Стейблкоины по определению должны быть стабильными. Они выполняют эту «привязку» к своей базовой валюте, обеспечивая каждую стабильную монету 1:1 активом, номинированным в долларах США.

Проще говоря, на каждую стабильную монету в долларах США должен быть в резерве один доллар США

Реальность такова, что проекты стейблкоинов могут хранить не только доллары США на денежных счетах, но и другие инструменты, деноминированные в долларах США, такие как казначейские облигации США или фонды денежного рынка в долларах США.

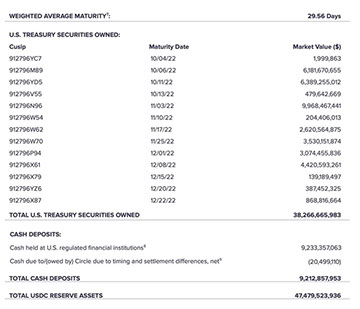

В качестве примера, вот балансовый отчет Circle, конкурента Tether, и его стабильной монеты в долларах США, USDC:

Circle делает это простым. Он владеет рядом краткосрочных казначейских облигаций США, которые составляют основную часть его резервов, и около 20% его резервов находятся в наличных деньгах.

На момент проверки 30 сентября этого года Circle выпустила 47 261 819 834 USDC. Таким образом, у них было немного больше резерва, чем у стейблкоинов, выпущенных в то время. Полностью безопасный; полностью обеспечен активами в долларах США; отсутствие риска неудачи.

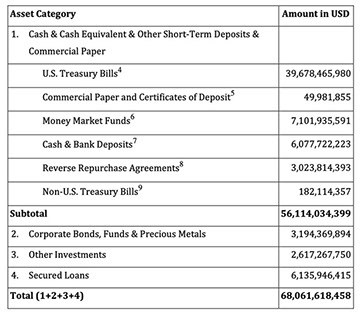

Теперь давайте посмотрим на аудит Tether от 30 сентября:

В первой категории «Cash & Cash Equivalent» мы видим, что около 82% резервов Tether находятся в безопасных инструментах, деноминированных в долларах США. За исключением 182 миллионов долларов в «неамериканских» Казначейские векселях», остальные в этой категории, кажется, в порядке.

Но как насчет остальных 18% активов Tether? Это резервный холдинг долларов США 1:1 для поддержки выпуска Tether (USDT)? Даже не близко:

3,2 миллиарда долларов находятся в корпоративных облигациях, фондах и драгоценных металлах.

2,6 миллиарда долларов приходится на «другие инвестиции».

6,14 миллиарда долларов находятся в обеспеченных кредитах.

Для компании, которая гордится своей «прозрачностью», нет никакой дополнительной информации о том, как выглядят эти инвестиции.

А на второй странице отчета независимого аудитора, подготовленного итальянской фирмой BDO, есть конкретный пункт от аудитора, указанный в разделе «Важные обстоятельства»:

Оценка активов Группы была основана на нормальных торговых условиях и не отражает неожиданных и чрезвычайных рыночных условий или случаев, когда ключевые хранители или контрагенты испытывают значительную неликвидность, что может привести к задержке реализации стоимости. По состоянию на отчетную дату руководство не создавало резерва на покрытие ожидаемых кредитных убытков.

Как аналитик и как инвестор, мы должны спросить себя: «Являются ли те нормальными торговые условия, в которых мы сейчас находимся?»

Ответ должен быть очевиден… Абсолютно нет.

Реальность такова, что около 18% резервов Tether инвестируются в активы, цена которых может колебаться. А поскольку Tether проводит независимый аудит только раз в квартал, никто не имеет ни малейшего представления о том, какова сейчас стоимость этих 18% резервов. И не раньше января.

У Tether также нет финансовых резервов на случай кредитных убытков. Другими словами, если стоимость этих 18% резервов снижается, это ничем не подкреплено. Команда Tether предполагает, что все будет хорошо, независимо от того, что происходит на рынках.

«Прозрачность» Tether — или ее отсутствие — резко контрастирует с Circle, чей независимый аудитор Грант Торнтон ежемесячно предоставляет отчет о аттестации.

Я не доверяю Tether. За три месяца многое может случиться. А в случае еще одного крупного рыночного спада в ближайшие месяцы, который, как я полагаю, нас ждет, общая стоимость неденежных активов в размере 12 миллиардов долларов может легко упасть на несколько миллиардов.

И когда это происходит, стабильная монета Tether больше не поддерживается 1:1.

Это именно та ситуация, которая приводит к бегству из банка. То же самое произошло с Terra Luna, и мы только что стали свидетелями краха FTX и Alameda.

Стейблкоины — фантастический финансовый инструмент, если им хорошо управлять и обеспечивать 1:1. Они позволяют инвесторам легко и дешево перейти от цифровых активов к цифровой версии фиатной валюты в качестве средства сбережения. Это экономит время и деньги, связанные с переходом на реальную фиатную валюту.

Моя рекомендация такова: придерживайтесь стейблкоинов, обеспеченных 1:1 резервами наличными и краткосрочными облигациями.

Tether — это катастрофа, ожидающая своего часа.

Публикация данной статьи возможна только при наличии ссылки на источник: www.gloffs.net

Наши контактные данные:

Email: tax собачка gloffs.net (gloffs собачка gmail.com)

тел: +7 923 616 0718;

Whatsapp, Telegram 7 9236160718;

Skype: gloffs, gloffs2